茅台盘中1300,沪指险守2700......

这是中秋节前最后一个交易日的情况。

虽然每个人对于股指,都有自己的解读,结果也不尽相同,但面对这个点位,大家更多的感受,是五味杂陈,无可名状。

在之前的文章中,我们说过,A股距离大反弹,还差一个痛痛快快的急跌,但没有说明,到底怎样才能有我们想要的急跌。

今天,就补上这个话题,个人略见,不喜请喷。

01他山之石

熟悉美股的朋友,都知道美股的特征是熊短牛长。

熊短,指的是他们回撤时,可以在很短的时间内完成,下跌很剧烈,但也很彻底。

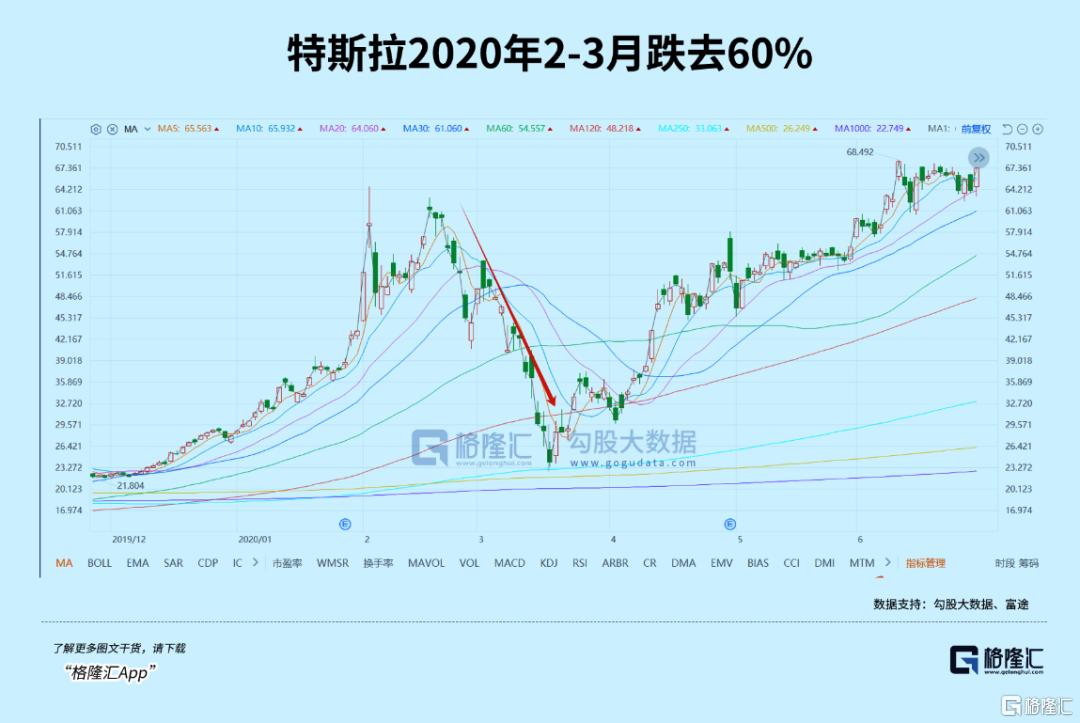

最近的一次,是2020年2-3月,疫情在美国爆发,经济停摆,美股崩溃。

单单纳指一个月的时间内就跌去40%,个股更是惨烈,特斯拉达到60%。

如果在那个月不幸被“飞刀”砍中,轻则“断手断脚”,重则“一命呜呼”。

就连股神,都感叹活久见。

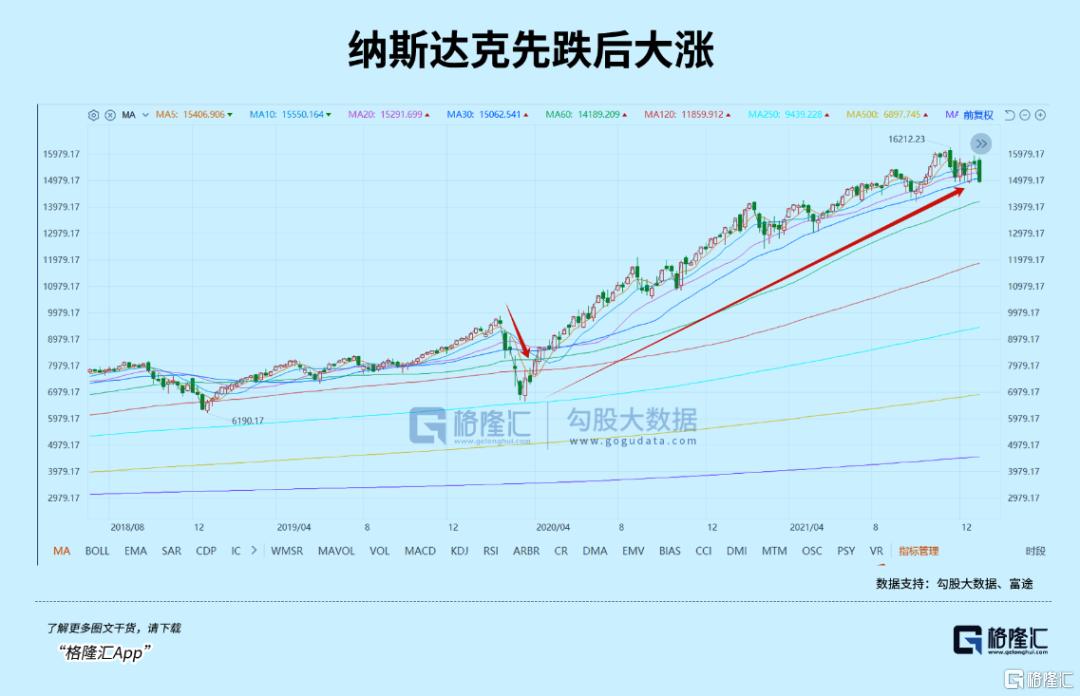

不过,随后的一幕,震惊全球。

美联储宣布无底线QE,全力救市,美股迅速反弹,完全不顾疫情继续打击经济基本面,此后更经历长达两年的超级牛市。

其实,这种强力救市的方法并不鲜见,更早的2008年金融海啸就已经用过,手法很溜。那个时候比2020年新冠疫情更危险,纳斯达克、标普、道指,都跌5成,整个华尔街犹如坠入地狱。

一样的剧情,在美国财政部和美联储紧急QE后,美股在半年后触底反弹,开启长达10多年的牛市。

资本都不是傻子,低买高卖是永恒的交易原则。

最好的买入机会,当然是极端的低位、历史性的低位,但这种低位如何才会出现呢?

那就是遭遇极端情况时,比如经济大萧条(1929年)、超级泡沫破裂(2000年互联网、2008次贷)、大型天灾(2020年新冠)、大型战争(二战),等等。

一个好的市场,当遭遇极端事件的时候,总是先让市场做自由落体,然后政府才去想有没有必要,以及如何救市。

实际上,当市场下跌到极端低位的时候,只要没有亡国的危险,资本的逐利本性就出来了,他们自己会去捡便宜,不用你着急,更不用你喊话。

这就是市场的力量。

如果危机确实很大,大到足以危害到整个国家的地步,那不用废话,政府当然应该把压箱底的“家伙”全拿出来,不顾一切救市。

所以,我们看到,美国政府在历次大的股市危机时,并没有完全依靠市场力量去自然恢复,而是积极作为。

虽然对于这种做法,争议声很多,反对者认为这是变相输出危机,让全世界去分担美国人的错误,但至少,从结果上看是不错的,也确实有值得学习的地方。

02缺什么?

说回A股,正好相反,牛短熊长是基本特点。

两次大牛市,2007年和2015年,持续时间半年左右,但此前的熊市却持续多年。

原因有很多,除了经济基本面因素,还有两个非常重要的:

一个是体制机制方面不够完善,比如有涨跌停限制、投资者以散户为主、没有做空机制等等;另外一个,是所谓的“积极干预”。

制度方面的问题,虽然去年至今,证监会又换人,又出台很多政策,但实际效果并没有达到预期,历史已经证明,这个问题没有长时间是不可能完全解决的。

所以,寄希望于经济基本面短期内迅速反转,又或者彻底的制度改革,是远水救不了近火!

还是多想想有没有立竿见影的做法来得实在,

其实如果简单参照美帝的做法,答案已经呼之欲出。

那就是不要“积极干预”,说得更直白一点,不要救市。

很多人都寄希望于什么10万亿平准基金、国家队加大力度买买买。

这是一种朴素的愿望,但很遗憾,到现在既没有盼来平准基金,也没有国家队的强力救市。

只要稍微深入了解一下上面的财政状况,就知道这些想法都是一厢情愿。

就拿平准基金来说,如果真的有这么多钱,为什么不去收掉卖不出的商品房,稳楼市?

稳楼市对于经济的好处多,还是买股票多?

不用争也应该知道答案。

至于国家队买买买,表面看,是可以稳指数,延缓市场下跌,但都到这个份上了,还有多少人为指数稳在2700而欢呼雀跃的?

实际上,国家队也面临着资金和下跌亏损双重风险。